Ich hatte ja schon vor ein paar Monaten einen Beitrag zum Thema ETF Sparplan geschrieben, damals noch mit der Intention, mit onvista aktiv zu werden. Da ich ja aufgrund meiner deutsch-philippinischen Herkunft (d.h. nicht reinrassig deutschen) bei onvista nicht als Kunde angenommen wurde, landete ich bei flatEX. So far, so good.

Was mir positiv auffiel: schon kurz nach meiner Registrierung online kam ein erster Anruf, ob denn alles ok wäre? Ich fand mich irgendwie gleich gut aufgehoben und freute mich sehr auf meine log-in-Daten. Und wenige Tage später hielt ich nun meine Zugangsdaten zum flatEX Konto in meinen Händen.

Anfangs hatte ich noch ein paar Schwierigkeiten, mich zurecht zu finden. Obwohl ich das Buch von Gerd Kommer „Souverän investieren mit Indexfonds und ETFs“ zumindest auszugsweise gelesen hatte, kamen mir viele Dinge noch recht spanisch vor. Mir war eigentlich nur vor allem Eines bzw. Zweierlei klar: Ich wollte sowohl auf MSCI World als auch den MSCI Emerging Markets setzen.

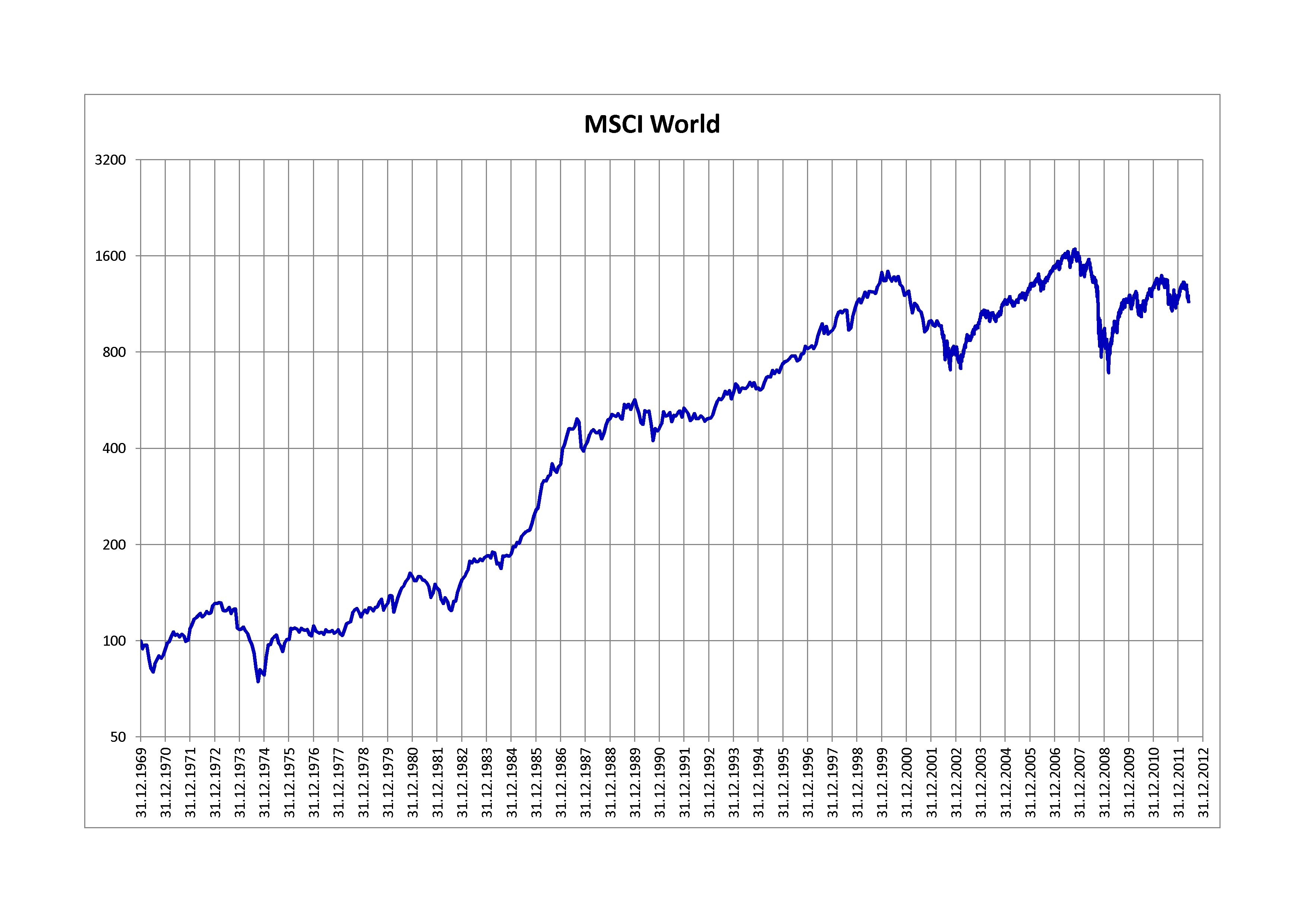

MSCI World

Beim MSCI World setzt man dabei auf einen Aktienindex, der die Entwicklung von über 1.600 Aktien aus 23 Industrieländern widerspiegelt. (siehe Wikipedia).

Die Entwicklung der letzten 40 Jahre lässt darauf schließen, dass man bei einer Anlagezeit von mehreren Jahren, am besten ein paar Jahrzehnten, gar nicht so viel falsch machen kann. Zu bemerken ist bei diesem wichtigen Aktienindex, dass die Gewichtung ziemlich stark auf den USA liegt mit ca. 60%. Dies kann man bei seiner Anlagestrategie ein wenig ausgleichen, indem man z.B. auf den MSCI Emerging Markets setzt.

Das war auch meine erste Position, und ich habe einen Sparplan mit LYX.MSCI WORLD U.ETF D eingerichtet zu einem Kurswert von ca. 190 Euro. Nach ein paar Tagen wurde meine erste Order auch ausgeführt, und ich konnte auch schon ein leichtes Plus verzeichnen.

MSCI Emerging Markets

Neben die Investition in den MSCI World wird auch häufig der Index MSCI Emerging Markets empfohlen. Ein Markenzeichen des MSCI Emerging Markets ist allerding dessen Volatilität, die wesentlich höher als beim MSCI World ausfällt, da hier wie der Name schon zeigt auf Märkte gewettet wird, die aufstrebend sind. Darunter gehören auch Länder wie die Philippinen, was mich als Halbfilipino natürlich besonders anspricht.

In Bezug auf die jeweilige Gewichtung der verschiedenen Indizes war ich mir zu Beginn nicht ganz schlüssig: anfangs dachte ich an eine 50-50 Gewichtung zwischen MSCI World und MSCI Emerging Markets, allerdings scheint mir das mittlerweile ein kleines bisschen zu „risky“ zu sein, gehören die Anlagen in die aufstrebenden Märkte ja scheinbar standardmäßig schon zur Risikoklasse D. Zudem ist es ja auch so, dass die „emerging markets“ ja auch einen gewissen Anteil im MSCI World haben, und eine 50-50 Kombination den gesamten Anteil an MSCI Emerging Markets schon annähernd auf 70% anheben würden.

Daher überlege ich mir momentan, dass ich langfristig 66% in den MSCI World stecke und 33% in den MSCI Emerging Markets, so dass meine ETF-Anlagen relativ ausgeglichen sein sollten.

Wie sieht es bei euch aus? Habt ihr auch schon in ETFs investiert und wie sieht bei euch ggf. die Gewichtung zwischen MSCI World und MSCI Emerging Markets Indizes aus?

[Update vom 25.4.19]

Ich mache jetzt tatsächlich erst einmal einen 66 – 33 % Split zwischen MSCI World und MSCI Emerging Markets ETFs, wobei ich beim MSCI World sogar zwei verschiedene ausgesucht habe – genauer gesagt sind es derzeit

LYX.MSCI WORLD U.ETF D

COMS.-MSCI WORL.T.U.ETF I

X(IE)-MSCI EM.MKTS 1CDL

welche mir recht solide schienen und auch alle komplett sparplanfähig sind ohne weitere Ordergebühren bei flatEX. In diese drei ETFs werden also regelmäßig Gelder fließen, mögliche Gewinne werden wiederangelegt. Ich bin sehr gespannt, wie sich das Ganze über die nächsten Jahre noch entwickeln wird, aber der Anlagehorizont ist mind. 20, eher sogar 30 Jahre, sodass ich den Zinseszinseffekt auch gut mitnehmen kann.

[Update vom 12.5.19]

Entwicklung meiner flatEX ETF Sparpläne

Nach den ersten Wochen lässt sich natürlich noch nicht sonderlich viel sagen, außer dass alle meine Positionen gefallen sind. Auch wenn das vermutlich nur eine temporäre Momentaufnahme ist, so kann ich dennoch sehr gut nachvollziehen, wie es manch anderem Anleger gehen muss, wenn eine Talfahrt mal länger geht und sich gar über Monate oder Jahre hinzieht. Ich denke, dass sich Geduld hier auf lange Sicht im wahrsten Sinne des Wortes bezahlt macht.

Was auffällt, aber möglicherweise auch eher Zufall ist in der kurzen Zeit: Meine Investition in den MSCI World Emerging Markets (X(IE)-MSCI EM.MKTS 1CDL) ist deutlich volatiler als die MSCI World Positionen, und ich liege momentan mit etwas mehr als 5,5% im „Defizit“ im Vergleich zum investierten Betrag. Wie schon erwähnt, das beunruhigt mich jetzt nicht sonderlich, aber es ist gut, das mal festzuhalten und sich auf weitere Schwankungen dieser Art einzustellen.

[Update vom 28.6.19]

Zwischenzeitlich war ich mit meinen Positionen auch zum ersten mal im Plus, was ein gutes Gefühl war. Die Emerging Markets sind allerdings schon wieder ins Minus gerutscht, und scheinen wirklich deutlich mehr zu schwanken die anderen beiden MSCI World Investments. Zwischendurch habe ich mir nach der Lektüre von „Elon Musk: How the Billionaire CEO of SpaceX and Tesla is Shaping our Future*“ von Ashlee Vance überlegt, ob ich nicht doch ins „stock picking“ einsteige und in einzelne Aktien investiere. Dabei wäre neben Tesla und SpaceX auch noch Berkshire Hathaway, die Investmentholding von Warren Buffett, interessant.

Ich halte generell sehr viel von Buffett, und hatte schon als Teenager ein Buch über ihn gelesen. Seine Investment-Strategie ist ja auch eher langfristig angelegt und in meinen Augen auch die vernünftigere als „minute-trading“ und ähnliche Geschichten – aber das muss jede(r) mit sich selbst ausmachen. Ich weiß, dass es sich ein wenig widerspricht, wenn man sowohl in ganze Indizes investiert und dann auf der anderen Seite doch ein paar Einzeltitel herauspickt, aber ganz so schlimm sehe ich die Sache nicht.

Sollte ich tatsächlich auch mal in einzelne Aktien investieren, dann werde ich das natürlich hier auch niederschreiben, und vielleicht hat ja der ein oder andere auch noch einen „heißen Tipp“ für mich:)

[Update vom 03.04.20]

Auch ich bin massiv von der Coronakrise betroffen und musste über 30% Verlust in Kauf nehmen. Meine MSCI World ETFs sind alle eingebrochen, aber ich bin erstaunlich gelassen – denn was ich bei meinen Anlagen verloren habe sind kleine Peanuts im Vergleich zu dem, was wir mit unseren Reiseunternehmen verloren haben.

Es bleibt sehr zu hoffen, dass wir diese Krise irgendwie überstehen können, aber für meine Mitarbeiter*innen tut es mir teilweise sehr Leid. Ich kann ihnen überhaupt nicht sagen, ab wann es wieder bergauf geht. Selbstverständlich bespare ich meine ETFs weiterhin, denn wenn man nun weiter investiert, wird man am Ende auch wieder vom Zuwachs nach der Krise profitieren.

Aber jetzt heißt es erst einmal: Krise überwinden und positiv bleiben trotz allem!

Danke für den Beitrag. Wir investieren auch ausschließlich in ETF wobei wir mehr differenzieren (MSCI World/ Europe/ EM/ China) + paar ausgewählte Branchen. Das Nordamerika in den meisten Indixes übertroportional vertreten ist und man deshalb auch vom Dollarkurs abhängig ist, kann man leider nur durch eine Streuung vermeiden. Aber langfristig (> 10 Jahre) sollte der Dollarkurs egal sein.

Bei den ETF sollte man sich nur vorher überlegen, ob Gewinne ausgeschüttet oder wiederangelegt werden sollen. Wir favorisieren die Wiederanlage, da so über die Jahre eine bessere Performance (durch die Zinseszinsen) erwartet wird.

Schade dass die Banken lieber Fonds vertreiben und ETFs, aber daran verdienen sie wohl nichts. Deshalb ist es wichtig, das unabhängige Blogs für ETFs werben und diese bekannter machen.

Hallo Lars,

vielen Dank für Deinen Kommentar! Ich denke, dass ich langfristig evtl. auch noch mehr differenzieren werde – momentan habe ich drei ETFs ausgewählt: 2 mal MSCI World und 1 mal Emerging Markets – keine Ahnung, ob das groß Sinn macht, aber ich wollte rein interessehalber einfach mal sehen, wie und ob sich die beiden MSCI World ETFs anders entwickeln.

Ich finde das ganze Thema super spannend, und nachdem ich nun doch schon Einiges dazu gelesen habe, kam ich endlich einmal zur Umsetzung. Darf ich fragen, wie es prozentual bei Dir aussieht, also die Aufteilung auf verschiedene ETFs?

Danke und lg

John

Für mich die beste Mischung: MSCI World, MSCI World Small Caps, MSCI World Emerging Markets und Nasdaq- und immer schön beten

Guter Beitrag ! Sehr informativ und hilfreich, danke.

mfg

Guter Beitrag einiges kann ich teilen bin aber auch noch nicht so lange damit dran ! Werde berichten sobald ich mehr weiss.

Gutes Konzept kann man sich auf jeden fall von Inspirieren lassen ein paar Änderungen hätte ich jedoch schon 🙂

Vielen Dank für deinen Beitrag. Weiter so!

Beste Grüße.

Finde ich ist eine gute Strategie kann ich mir definitv was von abschauen 🙂

Wirklich guter Beitrag und gut zu verstehen. Befasse mich erst seit kurzem mit dem Thema, aber der Beitrag hat mir schon mal ein bisschen weitergeholfen 🙂

mfg

Sehr interessanter Beitrag. Würde mich freuen mehr darüber von dir lesen zu können. Hast hier echt sehr gut die Fakten beschrieben und den Beitrag gut leserlich gestaltet. mfg

Ich habe angefangen mich einzulesen und muss sagen echt ein sehr umfangreiches Thema. Danke für diesen Beitrag. Konnte mir wieder ein bisschen was abschauen und aneignen.

Kompliziertes Thema, aber hast mir einen guten Einblick gewährt! Guter Beitrag, danke 🙂

Hi John,

als ich vor etwas über einem Jahr mit dem Investieren in ETFs angefangen habe, habe ich zu 70:30 investiert. Soll heißen: 70% MSCI World und 30% MSCI Emerging Markets. Mit der Zeit habe ich dann aber herausgefunden, dass ich auf Dividenden stehe und weil zu der Zeit die Emerging Markets voll abgeschmiert sind, habe ich dann angefangen in einen ausschüttenden FTSE All-World ETF zu investieren, der die Industrieländer und Schwellenländer (ca. 10%) abdeckt. Die TER ist mit 0,25% zwar nicht extrem niedrig, aber die Dividenden motivieren mich dranzubleiben 😉

Wer davon keine Ahnung hat sollte wirklich die Finger davon lassen! Es ist immernoch ein Spekulationsgeschäft und man kann schnell auf die Nase fallen.

Guter Plan aber auf manche sachen hat man leider nicht viel Einfluss aber gefällt mir !

Super Artikel hat mir sehr beim orientieren geholfen und war sehr informativ. Danke. Hoffe man liest bald mehr von ihnen.

mfg.

Sehr gute Strategie ähnelt meiner !

Bis jetzt habe ich mir nur einzelne Aktien von Unternehmen gekauft, die ich gern hab. Vielleicht werde ich auf den MSCI World umsteigen. Danke für den Tipp!

Wow ich habe da nie wirklich durchgeblickt aber diese Beitrag ist echt gut geschrieben! Weiter so und danke für den klasse Beitrag. lg.